تُستخدم محاكاة مونتي كارلو لنمذجة احتمالية النتائج المختلفة في عملية لا يمكن التنبؤ بها بسهولة بسبب تدخل المتغيرات العشوائية. إنها تقنية تستخدم لفهم تأثير المخاطر وعدم اليقين.

تُستخدم محاكاة مونت كارلو لمعالجة مجموعة من المشكلات في العديد من المجالات بما في ذلك الاستثمار والأعمال والفيزياء والهندسة. يشار إليها أيضًا باسم محاكاة الاحتمالات المتعددة.

محاكاة مونتي كارلو.

عندما تواجه حالة عدم يقين كبيرة في إجراء التنبؤ أو التقدير، فإن بعض الطرق تستبدل المتغير غير المؤكد بمتوسط رقم واحد. بدلاً من ذلك، تستخدم محاكاة مونت كارلو قيمًا متعددة ثم تقوم بتوسيط النتائج.

تمتلك محاكاة مونت كارلو مجموعة واسعة من التطبيقات في المجالات التي ابتليت بمتغيرات عشوائية، لا سيما الأعمال والاستثمار.

يتم استخدامها لتقدير احتمالية تجاوز التكلفة في المشاريع الكبيرة واحتمال تحرك سعر الأصل بطريقة معينة. كما تستخدمها شركات الاتصالات لتقييم أداء الشبكة في سيناريوهات مختلفة، مما يساعدهم على تحسين شبكاتهم.

يستخدمها المحللون الماليون لتقييم مخاطر تعثر الكيان، ولتحليل المشتقات مثل الخيارات. شركات التأمين وحفار آبار النفط يستخدمونها أيضًا لقياس المخاطر.

كما تمتلك محاكاة مونت كارلو العديد من التطبيقات خارج نطاق الأعمال والتمويل، مثل الأرصاد الجوية وعلم الفلك وفيزياء الجسيمات.

تاريخ محاكاة مونتي كارلو.

تمت تسمية محاكاة مونتي كارلو على اسم وجهة المقامرة في موناكو لأن الصدفة والنتائج العشوائية أساسية لتقنية النمذجة هذه، كما هو الحال بالنسبة لألعاب مثل الروليت والنرد وآلات القمار.

تم تطوير هذه التقنية في البداية من قبل ستانيسلاف أولام، عالم رياضيات عمل في مشروع مانهاتن، وهو الجهد السري لإنشاء أول سلاح نووي. شارك فكرته مع جون فون نيومان، زميل في مشروع مانهاتن، وتعاون الاثنان لتحسين محاكاة مونتي كارلو.

كيف تعمل طريقة محاكاة مونتي كارلو؟

يعترف أسلوب مونت كارلو بوجود مشكلة في أي تقنية محاكاة: لا يمكن تحديد احتمالية النتائج المتغيرة بحزم بسبب التداخل المتغير العشوائي. لذلك، تركز محاكاة مونت كارلو على تكرار العينات العشوائية باستمرار.

تأخذ محاكاة مونت كارلو المتغير الذي يحتوي على عدم يقين وتخصص له قيمة عشوائية. ثم يتم تشغيل النموذج ويتم توفير النتيجة.

تتكرر هذه العملية مرارًا وتكرارًا أثناء تعيين العديد من القيم المختلفة للمتغير المعني. بمجرد اكتمال المحاكاة، يتم حساب متوسط النتائج للوصول إلى تقدير.

خطوات محاكاة مونت كارلو.

يمكن استخدام Microsoft Excel أو برنامج مشابه لإنشاء محاكاة مونت كارلو لتقدير تحركات الأسعار المحتملة للأسهم أو الأصول الأخرى.

هناك مكونان لحركة سعر الأصل: الانجراف، وهو الحركة الاتجاهية الثابتة، والمدخل العشوائي الذي يمثل تقلبات السوق.

من خلال تحليل بيانات الأسعار التاريخية، يمكنك تحديد الانحراف والانحراف المعياري والتباين ومتوسط حركة السعر للأوراق المالية. هذه هي اللبنات الأساسية لمحاكاة مونت كارلو.

الخطوات الأربع في محاكاة مونت كارلو.

يمكنك باستخدام الخطوات التالية بعد تطبيقها على برنامج Excel إجراء محاكاة مونتي كارلو على البيانات المتوافرة لديك:

- الخطوة 1.

لإسقاط مسار سعر محتمل، استخدم بيانات السعر التاريخية للأصل لإنشاء سلسلة من العوائد اليومية الدورية باستخدام اللوغاريتم الطبيعي (لاحظ أن هذه المعادلة تختلف عن صيغة النسبة المئوية المعتادة للتغيير):

العائد الدوري اليومي = سعر اليوم / سعر اليوم السابق

- الخطوة 2.

بعد ذلك ، استخدم وظائف AVERAGE و STDEV.P و VAR.P على السلسلة الناتجة بأكملها للحصول على متوسط العائد اليومي والانحراف المعياري ومدخلات التباين، على التوالي. الانجراف يساوي:

الانجراف = متوسط العائد اليومي – (التباين / 2)

حيث أن متوسط العائد اليومي يتم الحصول عليه من تحليل بيانات ملف إكسل، وذلك باستخدام الدالة AVERAGE على سلسلة بيانات العائد اليومي. أما بالنسبة للتباين، يتم الحصول عليه عن طريق تطبيق الدالة VAR.P على العائد الذي حسبناه في الخطوة السابقة.

- الخطوة 3.

بعد ذلك، احصل على إدخال عشوائي:

Random Value = σ × NORMSINV(RAND())

حيث أن σ = الانحراف المعياري، ويتم الحصول عليه من خلال إكسل، وذلك باستخدام الدالة STDEV.P على مجموعة بيانات العائد اليومي الذي حسبناه في الخطوة الأولى. أما بالنسبة لـ NORMSINV(RAND()) فهي دالة من دوال إكسل.

معادلة حساب سعر اليوم التالي:

سعر اليوم التالي = سعر اليوم × e(الانجراف+Random Value)

- الخطوة 4.

لأخذ e إلى قوة معينة x في Excel، استخدم وظيفة EXP: EXP (x). كرر هذا الحساب بالعدد المطلوب من المرات. (يمثل كل تكرار يومًا واحدًا).

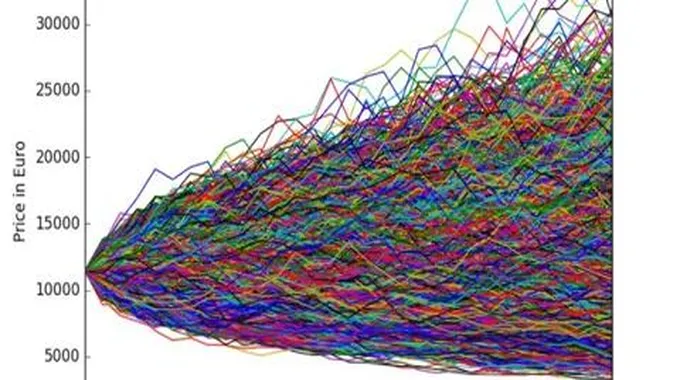

والنتيجة هي محاكاة لحركة الأسعار المستقبلية للأصل. من خلال إنشاء عدد عشوائي من عمليات المحاكاة، يمكنك تقييم احتمالية أن يتبع سعر الورقة المالية مسارًا معينًا.

شرح نتائج محاكاة مونت كارلو.

ستشكل ترددات النتائج المختلفة الناتجة عن هذه المحاكاة توزيعًا طبيعيًا، أي منحنى الجرس. يكون العائد الأكثر احتمالا في منتصف المنحنى، مما يعني أن هناك فرصة متساوية في أن يكون العائد الفعلي أعلى أو أقل.

إن احتمال أن يكون العائد الفعلي ضمن انحراف معياري واحد عن المعدل الأكثر احتمالا (“المتوقع”) هو 68٪. إن احتمال أن يكون ضمن انحرافين معياريين هو 95٪، وأن يكون ضمن ثلاثة انحرافات معيارية 99.7٪.

ومع ذلك، لا يوجد ضمان بحدوث النتيجة الأكثر توقعًا، أو أن الحركات الفعلية لن تتجاوز التوقعات الأكثر جموحًا. بشكل حاسم، تتجاهل محاكاة مونت كارلو كل شيء غير مدمج في حركة الأسعار مثل الاتجاهات الكلية، وقيادة الشركة، والحركة في السوق، والعوامل الدورية. بمعنى آخر، يفترض وجود سوق فعال تمامًا.

إقرأ أيضاً… أفضل 24 أداة تساعد على تحليل البيانات.

إيجابيات وسلبيات محاكاة مونتي كارلو.

تُستخدم طريقة مونت كارلو لمساعدة المستثمر على تقدير احتمالية الربح أو الخسارة في استثمار معين. الأساليب الأخرى لها نفس الهدف.

تم إنشاء محاكاة مونتي كارلو للتغلب على العيب المتصور للطرق الأخرى لتقدير النتيجة المحتملة. لا توجد محاكاة يمكن أن تحدد نتيجة حتمية.

تهدف طريقة مونت كارلو إلى تقدير أسلم لاحتمالية اختلاف النتيجة عن الإسقاط. الفرق هو أن طريقة مونت كارلو تختبر عددًا من المتغيرات العشوائية ثم تقوم بتوسيطها، بدلاً من البدء بمتوسط.

مثل أي محاكاة مالية، تستخدم طريقة مونتي كارلو بيانات الأسعار التاريخية كأساس لتوقع بيانات الأسعار المستقبلية. ثم يعطل النمط بإدخال متغيرات عشوائية ممثلة بالأرقام.

أخيرًا، يحسب متوسط هذه الأرقام للوصول إلى تقدير لخطر تعطل النمط في الحياة الواقعية.

كيف يتم استخدام محاكاة مونت كارلو في التطبيقات المالية؟

تُستخدم محاكاة مونت كارلو لتقدير احتمال دخل معين. على هذا النحو، يتم استخدامه على نطاق واسع من قبل المستثمرين والمحللين الماليين لتقييم النجاح المحتمل للاستثمارات التي يفكرون فيها. تتضمن بعض الاستخدامات الشائعة ما يلي:

- تسعير خيارات الأسهم. يتم تتبع تحركات الأسعار المحتملة للأصل الأساسي في ضوء كل متغير محتمل. يتم حساب متوسط النتائج ثم خصمها إلى السعر الحالي للأصل. يهدف هذا إلى الإشارة إلى العائد المحتمل للخيارات.

- تقييم المحفظة. يمكن اختبار عدد من المحافظ البديلة باستخدام محاكاة مونت كارلو من أجل الوصول إلى مقياس لمخاطرها المقارنة.

- استثمارات الدخل الثابت. السعر القصير هو المتغير العشوائي هنا. يتم استخدام المحاكاة لحساب التأثير المحتمل للحركات في معدل قصير على الاستثمارات ذات السعر الثابت.

ما المهن التي تستخدم محاكاة مونت كارلو؟

قد يكون معروفًا بتطبيقاته المالية، ولكن محاكاة مونتي كارلو تُستخدم فعليًا في كل مهنة يجب أن تقيس المخاطر وتستعد لمواجهتها. على سبيل المثال، قد تقوم شركة الاتصالات ببناء شبكتها لدعم جميع مستخدميها طوال الوقت.

للقيام بذلك، يجب أن تأخذ في الاعتبار جميع الاختلافات المحتملة في الطلب على الخدمة. يجب أن تحدد ما إذا كان النظام سيتحمل إجهاد ساعات الذروة ومواسم الذروة.