يتيح نموذج مونتي كارلو للباحثين من جميع أنواع المهن المختلفة إجراء تجارب متعددة، وبالتالي تحديد جميع النتائج المحتملة لحدث أو قرار، لكن كيف يتم استخدام تحليل مونتي كارلو في تقدير المخاطر؟

في صناعة التمويل، يرتبط القرار عادةً بالاستثمار. عند الجمع بين جميع التجارب المنفصلة، تنشئ توزيعًا احتماليًا أو تقييمًا للمخاطر لاستثمار أو حدث معين.

تحليل مونتي كارلو هو نوع من تقنيات النمذجة متعددة المتغيرات. يمكن اعتبار جميع النماذج متعددة المتغيرات كرسوم توضيحية معقدة لسيناريوهات “ماذا لو؟”.

بعض النماذج متعددة المتغيرات الأكثر شهرة هي تلك المستخدمة في تقييم خيارات الأسهم. يستخدمها محللوا الأبحاث للتنبؤ بنتائج الاستثمار، وفهم الاحتمالات المحيطة بتعرضهم للاستثمار، ولتخفيف مخاطرهم بشكل أفضل.

عندما يستخدم المستثمرون طريقة مونتي كارلو، تتم مقارنة النتائج بمستويات مختلفة من تحمل المخاطر. يمكن أن يساعد ذلك أصحاب المصلحة في تقرير ما إذا كانوا سيواصلون الاستثمار أم لا.

من يستخدم النماذج متعددة المتغيرات؟

النماذج متعددة المتغيرات – مثل نموذج مونتي كارلو – هي أدوات إحصائية شائعة تستخدم متغيرات متعددة للتنبؤ بالنتائج المحتملة. عند استخدام نموذج متعدد المتغيرات، يقوم المستخدم بتغيير قيمة المتغيرات المتعددة للتأكد من تأثيرها المحتمل على القرار الذي يتم تقييمه.

تستخدم العديد من أنواع المهن المختلفة نماذج متعددة المتغيرات. قد يستخدم المحللون الماليون نماذج متعددة المتغيرات لتقدير التدفقات النقدية وأفكار المنتجات الجديدة.

كما يستخدمها مديروا المحافظ والمستشارون الماليون لتحديد تأثير الاستثمارات على أداء المحفظة والمخاطر. تستخدمها أيضاً شركات التأمين لتقدير احتمالية المطالبات وسياسات الأسعار.

تم تسمية نموذج مونتي كارلو على اسم الموقع الجغرافي، مونتي كارلو (تقنيًا منطقة إدارية لإمارة موناكو)، التي اشتهرت بانتشار الكازينوهات.

النتائج والاحتمالات.

مع ألعاب الحظ – مثل تلك التي تُلعب في الكازينوهات – تُعرف جميع النتائج والاحتمالات المحتملة. ومع ذلك، مع معظم الاستثمارات، فإن مجموعة النتائج المستقبلية غير معروفة. الأمر متروك للمحلل لتحديد النتائج وكذلك احتمالية حدوثها.

في نمذجة مونت كارلو، يجري المحلل عدة تجارب (أحيانًا الآلاف منها) لتحديد جميع النتائج المحتملة واحتمال حدوثها. يعد تحليل مونت كارلو مفيدًا لأن العديد من قرارات الاستثمار والأعمال يتم اتخاذها على أساس نتيجة واحدة.

بعبارة أخرى، يشتق العديد من المحللين سيناريو واحدًا محتملاً ثم يقارنون هذه النتيجة بالعوائق المختلفة لتلك النتيجة لتحديد ما إذا كان ينبغي المضي قدمًا أم لا.

تقديرات مبدئية.

تبدأ معظم التقديرات المبدئية بالحالة الأساسية. من خلال إدخال أعلى افتراض احتمالي لكل عامل، يمكن للمحلل استخلاص أعلى نتيجة احتمالية.

ومع ذلك، فإن اتخاذ أي قرارات على أساس الحالة الأساسية يمثل مشكلة، وإنشاء توقع بنتيجة واحدة فقط غير كافٍ لأنه لا يذكر شيئًا عن أي قيم أخرى محتملة يمكن أن تحدث.

كما أنه لا يقول شيئًا عن الفرصة الحقيقية للغاية بأن القيمة المستقبلية الفعلية ستكون شيئًا آخر غير توقع الحالة الأساسية. من المستحيل التحوط ضد حدوث سلبي إذا لم يتم حساب دوافع واحتمالات هذه الأحداث مسبقًا.

إنشاء النموذج.

بمجرد تصميم نموذج مونتي كارلو، يتطلب تنفيذ نموذج مونت كارلو أداة ستختار بشكل عشوائي قيم العوامل المرتبطة بشروط محددة مسبقًا.

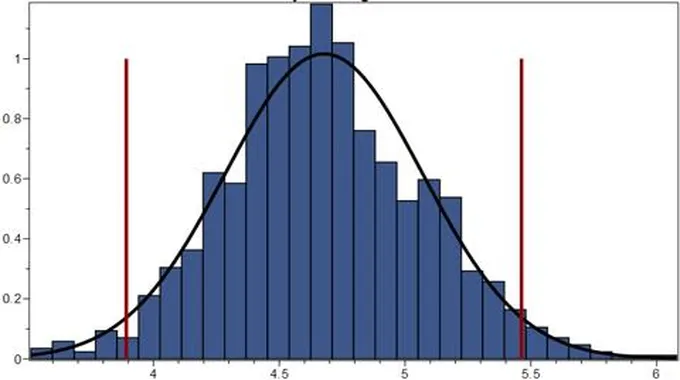

من خلال تشغيل عدد من التجارب مع المتغيرات المقيدة باحتمالات حدوثها المستقلة، ينشئ المحلل توزيعًا يتضمن جميع النتائج المحتملة والاحتمالات التي ستحدث.

هناك العديد من مولدات الأرقام العشوائية في السوق. أكثر الأدوات شيوعًا لتصميم وتنفيذ نماذج مونتي كارلو هماRisk و Crystal Ball. يمكن استخدام كلاهما كوظائف إضافية لجداول البيانات والسماح بأخذ عينات عشوائية ليتم دمجها في نماذج جداول البيانات المعمول بها.

القيود الصحيحة.

يتمثل الفن في تطوير نموذج تحليل مونتي كارلو المناسب في تحديد القيود الصحيحة لكل متغير والعلاقة الصحيحة بين المتغيرات. على سبيل المثال، نظرًا لأن تنويع المحفظة يعتمد على الارتباط بين الأصول، فإن أي نموذج يتم تطويره لإنشاء قيم محفظة متوقعة يجب أن يتضمن الارتباط بين الاستثمارات.

من أجل اختيار التوزيع الصحيح للمتغير، يجب على المرء أن يفهم كل التوزيعات الممكنة المتاحة. على سبيل المثال، أكثرها شيوعًا هو التوزيع الطبيعي، المعروف أيضًا باسم منحنى الجرس.

التوزيع الطبيعي والانحراف المعياري.

في التوزيع الطبيعي، يتم توزيع جميع التكرارات بالتساوي حول الوسط. المتوسط هو الحدث الأكثر احتمالا. الظواهر الطبيعية، وأطوال الناس، والتضخم هي بعض الأمثلة على المدخلات التي يتم توزيعها بشكل طبيعي.

في تحليل مونتي كارلو، يختار مولد الأرقام العشوائية قيمة عشوائية لكل متغير ضمن القيود التي وضعها النموذج. ثم ينتج توزيعًا احتماليًا لجميع النتائج الممكنة.

الانحراف المعياري لهذا الاحتمال عبارة عن إحصائية تشير إلى احتمال أن تكون النتيجة الفعلية المقدرة شيئًا آخر غير الوسيط أو الحدث الأكثر احتمالية.

بافتراض أن التوزيع الاحتمالي يتم توزيعه بشكل طبيعي، فإن ما يقرب من 68 ٪ من القيم ستقع ضمن انحراف معياري واحد للمتوسط، وستقع حوالي 95 ٪ من القيم ضمن انحرافين معياريين، وستقع حوالي 99.7 ٪ ضمن ثلاثة انحرافات معيارية عن المتوسط .

يُعرف هذا باسم “قاعدة 68-95-99.7” أو “القاعدة التجريبية”.

إقرأ أيضاً… ما هو تحليل المخاطر في الأعمال؟ أهميته وأنواعه.

من يستخدم تحليل مونتي كارلو؟

لا يتم إجراء تحليلات مونتي كارلو فقط من قبل المتخصصين الماليين ولكن أيضًا من قبل العديد من الشركات الأخرى. إنها أداة اتخاذ القرار التي تفترض أن كل قرار سيكون له بعض التأثير على المخاطر الكلية.

الفرد والمؤسسة لديها درجة تحمل مختلفة للمخاطر. وهذا يجعل من المهم حساب مخاطر أي استثمار ومقارنته بمستوى تحمل الفرد للمخاطر.

تنتج التوزيعات الاحتمالية التي ينتجها نموذج مونت كارلو صورة للمخاطر. هذه الصورة هي وسيلة فعالة لنقل النتائج للآخرين، مثل الرؤساء أو المستثمرين المحتملين.

اليوم، يمكن تصميم نماذج مونت كارلو المعقدة للغاية وتنفيذها من قبل أي شخص لديه إمكانية الوصول إلى جهاز كمبيوتر شخصي.